6 ндфл когда сдавать. Как отразить отпускные

Налоговые агенты привыкли ежегодно сдавать в налоговую службу форму 2-НДФЛ. Делают они это всегда не позже 1 апреля, отчитываясь за предыдущий год. С начала 2016 года появилось серьезное нововведение: кроме обычной отчетности бизнес обязали подавать и еще один обязательный документ – по форме 6-НДФЛ. Так, для чего ввели 6-НДФЛ ? Зачем ее используют?

Зачем нужна

Напомним, что этот расчет выступает дополнением к действующей справке 2-НДФЛ. А форма 6-НДФЛ содержит данные о том, сколько средств налога было начислено и удержано с работников в пользу госбюджета.

В отличие от 2-НДФЛ, новая отчетность отображает информацию не по каждому сотруднику, а по всей организации. Сдают ее каждый квартал отчетного года.

Увеличение контроля налоговых инспекторов над составлением отчетности, сдаваемой предпринимателями и организациями, – вот для чего нужна 6-НДФЛ . С ее помощью ответственные лица проверяют следующие параметры:

- правильно ли заполнен документ;

- в полной ли мере отражена необходимая информация;

- в установленные ли сроки налоговый агент исчислил и удержал из зарплаты и т. п. сотрудников НДФЛ.

Где взять

6-НДФЛ была введена налоговой службой России. Вся информация о ней есть в приказе, принятом 14.10.2015 года. Форма расчета – едина. Если налоговый агент не знает, где взять 6-НДФЛ , ему необходимо обратиться к этому нормативному документу. А именно – к его первому приложению.

Новая отчетность содержит несколько частей:

Кто сдает

Сдача 6-НДФЛ – обязанность налоговых агентов. Речь идет о тех, на чей бизнес работают наемные сотрудники. Это касается следующих категорий работодателей:

- организации.

Проверка правильности действий налоговых агентов – вот зачем придумали 6-НДФЛ . Данную отчетность сдают в налоговую инспекцию по месту ведения деятельности. ИП делают это по месту своей регистрации.

Когда сдавать

6-НДФЛ нужно сдавать в налоговую службу до окончания месяца после каждого квартала, если срок не выпадает на выходной или праздничный день.

Каждый российский гражданин обязан уплачивать в бюджет РФ налог со своих доходов. За работников предприятий расчеты, удержания и уплата производится бухгалтерией самостоятельно. Такая обязанность вменена всем налоговым агентам.

По всем выплаченным персоналу доходам и произведенным по ним перечислениям НДФЛ все работодатели отчитываются перед налоговой службой. С 2016 года основная отчетность, отражающая необходимые сведения (форма 2-НДФЛ), дополнена новым расчетом. Помимо годового документа теперь необходимо поквартальное заполнение и сдача расчетов 6-НДФЛ. Форма установлена на федеральном уровне и носит строгий характер.

В форме 6-НДФЛ показывается вся информация по доходам работников, полученным у работодателя, и суммам НДФЛ. Целью ее введения является ужесточение контроля за налоговыми агентами со стороны ИФНС и обеспечение тем самым большей защиты работающих граждан.

Что это такое

Все доходы граждан, получаемые у работодателя, подлежат обложению НДФЛ. Налоговый кодекс обязывает налоговых агентов самостоятельно рассчитывать, удерживать и уплачивать налоги с доходов своих сотрудников.

До 2016 года работодатели отчитывались об удержанных и уплаченных суммах подоходного налога только один раз в году – по окончании налогового периода. До 1 апреля подавался отчет по форме 2-НДФЛ со сведениями о каждом наемном специалисте.

Налоговые агенты повсеместно нарушали свои обязанности, могли задерживать или не уплачивать заработную плату, поскольку налоговая служба не имела достаточной информации для осуществления контроля за ними в течение года.

Для исправления ситуации была разработана новая форма отчетности. Теперь всем предприятиям и бизнесменам, в штате которых работает наемный персонал, необходимо отчитываться перед налоговой службой поквартально, представляя справки 6-НДФЛ (п. 2 ст. 230 НК РФ). Бланк формы ФНС утвердила своим приказом № ММВ-7-11/450 в 2015 году.

В новом отчете работодатели показывают сведения:

- о себе;

- о выплаченных персоналу вознаграждений;

- о суммах предоставленных вычетов;

- о датах фактического получения персоналом доходов, произведения из них удержаний налогов и перевода их в государственный бюджет.

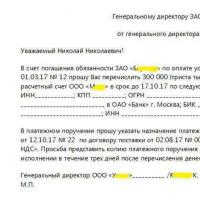

Образец заполнения формы 6-НДФЛ:

Кто должен подавать форму 6-НДФЛ

Сдавать расчет обязаны все фирмы и бизнесмены, являющиеся налоговыми агентами по налогу с доходов граждан в соответствии с НК РФ:

- предприятия;

- бизнесмены;

- нотариусы, занятые частной практикой;

- адвокаты, организовавшие адвокатские кабинеты;

- иные лица, ведущие частную практику.

Документ составляется по всем гражданам, получившим от налогового агента доходы: заработок по трудовым договорам, вознаграждения по гражданским контрактам, дивиденды и пр. Исключением являются физические лица, получившие доходы от продажи имущества и по контрактам, в которых они являются частными предпринимателями (пп. 1 п. 1 ст. 227, пп. 2 п. 1 ст. 228 НК РФ).

Порядок заполнения документа

При оформлении расчета 6-НДФЛ необходимо соблюдать следующие правила:

- При ручном заполнении допускается применение чернил фиолетового, синего и черного цвета. Исправление ошибок с помощью корректора запрещается.

- Строки заполняются слева направо, начиная с первой клетки. В пустых ячейках проставляются прочерки.

- Показатели доходов отражаются дробными числами в рублях с копейками.

- Сумма налога указывается полными рублями без копеек, округляется по общему математическому правилу.

- Документ составляется по каждому отдельно.

- Нумерация страниц должна быть сквозной, начиная с первого листа.

Форма 6-НДФЛ разделена на три части: титульная страница и два раздела.

На первой странице документа фирмы проставляют свой и , бизнесмены – лишь ИНН, в поле, предусмотренном для КПП делаются прочерки. При подаче документа в отчетном периоде впервые, номер корректировки – «000». При представлении уточненного отчета, число указывается в соответствии с порядковым номером вносимой корректировки: «001», «002» и т.д.

Период сдачи отчета отражается специальным шифром:

В налоговом периоде формы проставляется год ее фактической подготовки. На титульном листе также необходимо проставить код ИФНС, принимающей отчетность. Узнать его легко на сайте налоговой службы.

Место нахождения имеет следующую кодировку мест:

Налоговый агент прописывает свое сокращенное наименование, соответствующее Уставу, в одноименном поле. Бизнесмен указывает свои Ф.И.О. полностью в соответствии с паспортом. В первом листе также отражаются ОКТМО компании, контактный номер телефона, общее число листов отчета.

В заключении нужно отразить, кем представляются сведения. Если это сам работодатель, проставляется код «1». Когда форму подает представитель налогового агента, ставится «2» с указанием реквизитов документа, подтверждающего его полномочия.

Дату и подпись пишет то лицо, которое сдает 6-НДФЛ. В нижнем правом углу раздел предназначен для заполнения налоговым инспектором.

Первый раздел заполняется суммами по нарастанию с начала года.

В строках указываются следующие сведения:

| 010 | Фиксируется налоговая ставка. Если выплачивались доходы по различным ставкам подоходного налога, по каждой ставке оформляется отдельный раздел. |

| 020 | Пишется сумма дохода начисленного с учетом выплат по трудовым договорам, пособиям по болезни, дивидендам. |

| 025 | Отражает отдельную сумму по дивидендам. |

| 030 | Предназначена для указания суммы предоставленных вычетов. |

| 040 | Фиксируется сумма НДФЛ исчисленного (13% с разницы между доходом начисленным и вычетами). |

| 045 | Указывается сумма подоходного налога с дивидендов. |

| 050 | Необходима для показания данных о фиксированной сумме аванса, уплачиваемого компанией за иностранного сотрудника на патенте. |

| 060 | Численность персонала, получившего доходы от работодателя. |

| 070 | Содержит сумму НДФЛ удержанного. |

| 080 | Показывается налог, удержать который не удалось. |

| 090 | Предназначена для указания размера налога, возвращенного гражданину. |

Между строками 040 и 070 не должно соблюдаться равенство, если имеется переходящий доход, например, заработная плата за март, которая выдана в апреле. В связи с тем, что начисление заработка произведено в марте, НДФЛ с нее отражается по строке 040. Удержание и перевод налога в бюджет будет произведен работодателем в апреле.

Превышение значения строки 040 над суммой, обозначенной в строке 070, налоговая служба не сочтет за ошибку (письмо ФНС № БС-4-11/4222 от 2016 года). Аналогичным образом заполняются строки по выплатам за июль, сентябрь, декабрь.

Раздел 2 отчета 6-НДФЛ предназначен для показания данных о суммах, перечисленных налоговым агентом за последние три месяца.

Доходы отражаются по датам получения работниками доходов:

| Вид дохода | Дата получения выплаты | День удержания НДФЛ | Крайняя дата перевода налога в бюджет |

| Основная заработная плата | Последний день в месяце | Выплата по месячным итогам | Рабочий день, следующий за датой произведения выплаты зарплаты по месячному итогу |

| Отпускные выплаты | Дата осуществления выплаты | Дата выплаты (совпадение строк 100 и 110) | Последняя дата месяца начисления |

| Пособия по болезни | |||

| Компенсационные выплаты за отпуска при увольнении | Рабочий день, идущий за датой произведения выплаты |

В последующие строки вносится информация:

Для каждого вида выплат предусмотрены отдельные строчки с 100 по 140, расположенные по хронологии. В случае нехватки строк добавляются дополнительные страницы документа. Дублирование первого раздела при этом не требуется.

Куда и в какие сроки нужно сдавать

Расчет представляется нарастающим итогом поквартально, т.е. четыре раза в год. Законом установлен сроки сдачи, согласно которым крайней датой является последний день месяца за кварталом, по которому готовиться документ. К примеру, за второй квартал 2017 года — 31 июля. Годовой отчет нужно подавать до 1 апреля (ст. 230 НК РФ).

За нарушение установленного порядка подачи 6-НДФЛ предусмотрены штрафные санкции. Один месяц опоздания обойдется в 1000 рублей.

По общему правилу документ можно подавать в бумажной форме при численности персонала, не превышающей 25 штатных единиц (п. 2 ст. 230 НК РФ).

Способ подачи выбирается по усмотрению отчитывающегося лица:

- почтовым отправлением с описью;

- лично в региональной инспекции ФНС;

- через доверенного представителя.

В случае большого штата работников (свыше 25 человек) расчет требуется сдавать в электронном варианте. Предприятия и бизнесмены сдают отчеты 6-НДФЛ по месту своей регистрации. При наличии у юридического лица обособленных подразделений, документы необходимо представлять и в инспекцию ФНС по месту нахождения головного офиса, и по своему фактическому месту расположения.

Что такое 6-НДФЛ?

Напомним вкратце об особенностях данной формы. Рассматриваемый отчет стал применяться с 2016 года. Формат, порядок заполнения и предоставления документа регламентированы приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. В отчет 6-НДФЛ включается обобщенная информация об оплате труда и иных доходах сотрудников, а также о сумме подоходного налога, которые работодатель как налоговый агент (НА) исчислил и удержал за отчетный период.

6-НДФЛ является ежеквартальным отчетом.

Срок отправки:

- за 1-й квартал, 6 и 9 месяцев — должен приходиться на последний день месяца, следующего за отчетным периодом,

- за год — крайней датой предоставления является 1 апреля года, следующего за отчетным.

Рассмотрим, кто должен сдавать отчет 6-НДФЛи есть ли для кого-нибудь исключения в обязанности его предоставления.

Кто должен сдавать отчет 6-НДФЛ?

Лица, для кого сдавать 6-НДФЛ — обязанность для выполнения функции НА по НДФЛ, названы в п. 1 ст. 226 НК РФ.

- из российских компаний;

- нотариусов, которые ведут частную практику;

- адвокатов, учредивших адвокатские кабинеты;

- обособленных подразделений (ОП) зарубежных организаций в РФ.

Отметим, что НА-ИП, зарегистрированные по месту осуществления деятельности в связи с применением УСН, но совмещающие ее с ЕНВД, подают отчет в отношении доходов своих сотрудников и удержанных с них налогов по каждому месту учета с указанием ОКТМО, соответствующего местонахождению торговой точки.

При этом функция НА по НДФЛ может быть выполнена только после фактической выплаты дохода в пользу физических лиц. Это связано с тем, что до перечисления дохода обязанности удержания налога у работодателя не возникает.

Нужно ли обособленным подразделениям российских компаний предоставлять 6-НДФЛ?

ОП российских фирм также обязаны отчитываться перед ФНС об удержанном налоге. На то, что делать это необходимо, указывает п. 2 ст. 230 НК РФ. При этом то, кому сдавать 6-НДФЛ из таких «раскинутых» по всей России компаний, порой не знают многие работодатели. Однако в такой ситуации порядок оформления разделов 1 и 2 отчета идентичен с порядком оформления аналогичных разделов головного офиса.

Основные отличия будут возникать в титульном листе, а именно:

- код контролирующего органа будет указан по месту учета такого подразделения;

- КПП проставляется в соответствии с КПП данного ОП;

- код ОКТМО также должен соответствовать конкретному территориальному делению такого ОП.

Льготные условия предоставления отчета при наличии ОП предусматривает НК РФ для крупнейших налогоплательщиков: лишь они вправе выбирать, куда подавать 6-НДФЛ — по месту учета головной организации или по месту учета ОП. При этом на титульном листе при предоставлении отчета по месту учета крупнейшего налогоплательщика также должно отражаться КПП и ОКТМО самого подразделения.

Отметим, что контролирующие органы не разделяют такую позицию, указывая на то, что крупнейшие также должны отчитываться по месту учета ОП (письмо Минфина РФ от 19.12.16 № БС-4-11/24349@).

Кому надо заполнять 6-НДФЛ при закрытии обособленного подразделения?

Кто сдать 6-НДФЛобязан при закрытии ОП? Таким вопросом может озадачиться любая компания, принявшая решение о ликвидации подразделения. При закрытии ОП последний отчет необходимо направить по месту учета такого ОП, заполнив титульный лист в соответствии с данными закрываемого ОП. При этом в 6-НДФЛ должны попасть суммы за период с начала года или с момента постановки на учет, если это ОП открыто в текущем году, до даты принятия решения о закрытии.

Пример

ООО «Путь» приняло решение о ликвидации обособленного подразделения, зарегистрированного в ИФНС по г. Красноярску. При этом сама организация стоит на учете в ИФНС по г. Москве. Решение о ликвидации принято 25 июля 2017 года.

|

Период |

Оплата труда, руб. |

НДФЛ , руб. |

|

Январь |

100 000 |

13 000 |

|

Февраль |

65 000 |

|

|

Март |

85 000 |

11 050 |

|

Апрель |

50 000 |

|

|

68 000 |

||

|

Июнь |

74 000 |

|

|

Июль |

89 000 |

11 570 |

|

Итого |

531 000 |

69 030 |

Все сотрудники были уволены в июне 2017 г. 23 июля 2017 г. ОП ООО «Путь» выплатило вознаграждение физлицу по договору ГПХ за перевозку оргтехники и мебели в головной офис в размере 89 000 руб. Ставка налога — 13%.

Не знаете свои права?

С учетом вышеприведенных разъяснений ООО «Путь» следует подать 6-НДФЛ в ИФНС по Красноярску, заполнив следующую информацию:

- в титульном листе период представления — 53 (за 9 месяцев);

- КПП — ОП Красноярск;

- ОКТМО — ОП Красноярск;

- код места представления — 220;

- раздел 1:

- 010 — 13%,

- 020 — 531 000,

- 070 — 69 030;

- раздел 2:

- 100 — 23.07.2017,

- 110 — 23.07.2017,

- 120 — 23.07.2017,

- 130 — 89 000,

- 140 — 11 570.

Рассмотрим, кто сдает форму 6-НДФЛпри аренде активов у физлиц.

Сдавать ли 6-НДФЛ по выплатам физлицу за аренду?

При перечислении арендных платежей физлицу, который не ведет деятельности как ИП, компании по правилам НК РФ присваивается статус НА по отношению к этому лицу (пп. 1 и 2 ст. 226 НК РФ). Суммы вознаграждения, которое платит НА согласно арендному контракту с физлицом, считаются доходом последнего, так как выполняются все условия, предусмотренные ст. 226 НК РФ.

Помимо этого, НА следует предоставить сведения в отношении доходов и НДФЛ такого физлица. НА в данном случае также обязан осуществить расчеты суммы НДФЛ и произвести удержание ее в регламентированные гл. 23 НК РФ сроки. То есть 6-НДФЛ налоговый агент сдать обязан. При этом отметим, что дата такого удержания будет соответствовать дате, когда доход был выплачен согласно договору аренды (ст. 226 НК РФ). Также с учетом положений данной нормы, сам налог необходимо уплатить либо в день выплаты арендной платы, либо на следующий день.

Когда можно не сдавать 6-НДФЛ?

Возможность не сдавать 6-НДФЛ существует, только если работодатель не осуществлял выплаты в адрес физлиц.

Такое может случиться при условии, если:

- компания проходит первые ступени становления бизнеса и у нее нет наемных работников;

- финансовое состояние работодателя не позволяет осуществлять какие-либо выплаты по причине отсутствия или нехватки денег, поэтому наемных работников позволить себе не может.

Но важно добавить, что даже если НА оплатил труд наемных сотрудников лишь в начале года, а в дальнейшем на протяжении всего года таких выплат работодатель не производил, обязанность по предоставлению отчета сохраняется в течение налогового периода. Заполнение формы за каждый отчетный период необходимо будет осуществить с учетом указанных выплат.

В этом случае НА, кому сдавать 6-НДФЛнеобходимо, действуют так:

- в разделе 1 за каждый отчетный период указывают показатели, аналогичные данным отчета за период выплаты;

- раздел 2 за последующие периоды не заполняют — в этом нет необходимости, так как в нем отображаются данные за текущий квартал.

Чтобы процесс заполнения не составлял большого труда, в настоящий момент существует много специализированных программ, позволяющих сформировать отчет без ошибок.

Обязан ли работодатель подавать нулевой отчет 6-НДФЛ?

В случае когда данных для представления у НА нет, нужно сообщить об этом по месту учета. В противном случае налоговики могут подумать, что отчет не предоставлен умышленно, и предъявят соответствующие санкции. Ведь согласно п. 2 ст. 230 НК РФ работодатели обязаны подавать такую форму. Если контролирующие органы по каким-либо причинам посчитают, что НА выплачивал доход, но отчет не подал, санкции могут быть применены неблагоприятные, вплоть до блокировки расчетного счета.

В связи с этим лучше предупредить налоговиков обо всех фактах, позволяющих получить преимущество в отношении предоставления отчета. Другим выходом из ситуации может быть подача нулевого отчета, что ФНС делать разрешает (письмо ФНС России от 04.05.2016 № БС-4-11/7928). Такой отчет также поможет избежать штрафов.

Штрафы за непредоставление отчета 6-НДФЛ

Понятие «непредоставление отчета» характеризуется двумя ситуациями:

- Отчет не предоставлен совсем.

- Отчет предоставлен после положенного срока.

Штраф за данный вид налогового нарушения составляет 1000 руб. за каждый полный или неполный месяц, при этом отсчет такого месяца осуществляется с последнего дня, предусмотренного для срока сдачи.

Если же такая просрочка будет более 10 рабочих дней, налоговики вправе осуществить блокировку расчетного счета (п. 3.2 ст. 76 НК РФ).

За отражение в форме недостоверных данных на работодателя наложат санкции в размере 500 руб. в отношении каждого отчета с неверными сведениями (п. 1 ст. 126.1 НК РФ).

Нарушение способа подачи отчета приведет к штрафу в сумме 200 руб. за каждый такой отчет (ст. 119.1 НК РФ). Напомним, что, если численность сотрудников у НА меньше 25 человек, он может подавать отчет на бумаге. Если численность превышает указанное значение, предоставление формы возможно только в электронном формате.

Мы подобрали для вас отличные сервисы электронной отчетности !

Кроме того, возможно применение административных санкций к должностным лицам работодателя. Размер этих штрафов варьируется от 300 до 500 руб. на одно такое лицо (ст. 15.6 КоАП РФ).

Те лица, кто сдает 6-НДФЛ, обязаны внимательно подходить к вышеуказанным аспектам во избежание санкций.

Перечень лиц, кому сдавать 6-НДФЛобязательно, приведен в ст. 226 НК РФ. При этом всем тем, кто сдавал 6-НДФЛ и будет сдавать,необходимо учитывать много важных моментов при оформлении отчета. 6-НДФЛ хоть и новый отчет, но вопросы в отношении его использования довольно часто освещают контролирующие органы, помогая работодателю избежать серьезных ошибок при заполнении формы.

В обязанность налоговых агентов входит предоставление отчетности по форме 6-НДФЛ. Отчеты должны предоставляться каждый квартал. Форма 6-НДФЛ была утверждена Приказом ФНС РФ № ММВ-7-11/450@ от 14 октября 2015 года . 17.01.2018 в форму 6-НДФЛ были внесены изменения, которые актуальны в 2019 году. Эти изменения не затронули смысловое значение расчетов, в чем их суть расскажем в конце статьи.

Стоит отметить, что отчитываться по данной форме, начиная с 1 квартала 2016 года (на основании пункта 2 статьи 4 № 113-ФЗ от 02 мая 2015 года и абзаца 3 пункта 2 статьи 230 Налогового кодекса), должны индивидуальные предприниматели (в том числе - адвокаты и нотариусы), а также организации, которые выступают в качестве источника доходов физических лиц.

В этой статье мы рассмотрим, кто должен сдавать отчетность по этой форме, и какие установлены сроки сдачи 6-НДФЛ в 2019 году для ИП и юридических лиц. Кроме того, вы узнаете о сроках переноса сроков подачи отчета в 2019 году.

Кому нужно сдавать форму 6-НДФЛ в 2019 году?

В 2019 году все, кто выступает в качестве налогового агента по подоходному налогу, обязаны предоставить форму 6-НДФЛ в налоговую службу по месту учета (пункт 2 статьи 230 Налогового кодекса РФ ). Таким образом, в соответствии с пунктом 1 статьи 83 НК РФ , расчет сдают:

- индивидуальные предприниматели - по месту проживания;

- организации - по месту своего нахождения.

Сроки сдачи 6-НДФЛ в 2019 году, как указано в пункте 2 статьи 230 НК, не позже последнего дня месяца, который следует за отчетным периодом. Данная норма налогового законодательства в равной степени относится как к юридическим лицам, так и к ИП.

Обратите внимание, что в случае если у компании есть обособленные подразделения, то они также имеют обязанность по сдаче отчета по форме 6-НДФЛ в ИФНС по месту их учета. Расчет должен быть сдан в отношении сотрудников таких подразделений, а также физлиц, которые работают по ГПД и заключили договоры с этими подразделениями.

Кому не нужно сдавать форму 6-НДФЛ в 2019 году?

В случае если индивидуальный предприниматель или организация не выполняли функции налогового агента и соответственно не выплачивал доход физическим лицам, то необходимости сдавать форму 6-НДФЛ, даже «нулевую», в ФНС нет.

Тем не менее, если хотя бы один месяц в течение отчетного периода ИП или организация выступали в качестве налогового агента, то сдавать 6-НДФЛ придется, начиная с периода, в котором доход физлицам был начислен.

Но если хотя бы в одном месяце ИП был признан налоговым агентом, то ему придется отчитаться по указанной форме за все отчетные периоды года, начиная с того, в котором был начислен доход. И все потому, что 6-НДФЛ составляется нарастающим итогом с начала года.

В ситуации, когда ИП или организация решит предоставить «нулевую» отчетность 6-НДФЛ в налоговую инспекцию, она должна быть принята (на основании Письма ФНС РФ N БС-4-11/7928 от 04 мая 2016 года ).

Необходимость подачи расчета 6-НДФЛ в налоговую инспекцию

Форма 6-НДФЛ необходима для подачи в ФНС для обобщения сведений по физическим лицам за соответствующий отчетный период. В документе отражают следующие сведения:

- о суммах, которые были начислены, а также выплачены наемному персоналу;

- о суммах рассчитанного, а также удержанного и отчисленного в государственный бюджет подоходного налога физических лиц;

- о суммах налоговых вычетов, положенных физическим лицам в соответствии с действующим законодательством РФ.

Бланк формы 6-НДФЛ в 2019 году

Напомним, что в 2019 году для отчетности за предыдущий год будет использоваться новый бланк формы 6-НДФЛ. В соответствии с изменениями в Приказ ФНС № ММВ-7-11/450 от 14 октября 2015 года, 17.01.2018 года внесены корректировки в бланк и порядок заполнения формы 6-НДФЛ, а именно:

- титульный лист документа изменится;

- штрих-код «15201027» будет заменен на «15202024».

Периоды, за которые нужно отчитаться в 2019 году по 6-НДФЛ

В статье 230 НК РФ (пункт 2) содержатся сведения об отчетных периодах по 6-НДФЛ, которыми являются:

- 1-й квартал.

- Полугодие.

- 9 месяцев.

Первые три периода являются отчетными, и 6-НДФЛ подают по истечении месяца, который следует за отчетным периодом.

Расчет за истекший год, который является налоговым периодом, предоставляют до 1 апреля следующего года.

Таким образом, отчетность 6-НДФЛ необходимо сдавать в ФНС по итогам вышеуказанных периодов.

Стоит учитывать, что если крайний день подачи расчета выпал на нерабочий (выходной) день, то на основании пункта 7 статьи 6.1 Налогового кодекса , а также Письма ФНС РФ № БС-4-11/22387 от 21 декабря 2015 года , форму 6-НДФЛ нужно сдать в первый же рабочий день, который следует за нерабочими (праздничными или выходными) днями. То есть, в 2019 году некоторые даты подачи расчета по форме 6-НДФЛ могут быть перенесены. Производственный календарь на 2019 год, утвержденный правительством РФ .

Таблица сроков сдачи 6-НДФЛ в 2019 году

С учетом сведений о выходных (нерабочих, праздничных днях), ИП и организации в 2019 году обязаны сдать отчет по форме 6-НДФЛ в такие сроки:

|

Период, за который необходимо сдать 6-НДФЛ |

Сроки сдачи документа |

День недели |

Код периода предоставления 6-НДФЛ |

|

|

Общий код |

Код при ликвидации или реорганизации |

|||

|

отчетность за 2018 г.(годовая) |

01.04.2019 |

понедельник |

||

|

1-й квартал 2019 г. |

30.04.2019 |

вторник |

||

|

2-й квартал 2019 г. (за полугодие) |

31.07.2019 |

среда |

||

|

3-й квартал 2019 г. (за 9 месяцев) |

31.10.2019 |

четверг |

||

Особенности сдачи 6-НДФЛ в 2019 году

Срок сдачи 6-НДФЛ за 2018 год:

Поскольку 30 апреля 2019 года выпадает на рабочий день (вторник), расчет 6-НДФЛ за 2018 год необходимо сдать в срок до 30 апреля 2019 года включительно.

Срок сдачи 6-НДФЛ за 1 квартал 2019 года:

В соответствии с действующим законодательством, срок сдачи 6-НДФЛ за 1 квартал 2019 года - 30 апреля 2019 года. Перенос рабочих дней в связи с майскими праздниками не планируется, поэтому крайний срок сдачи отчета 6-НДФЛ 30 апреля 2019 года.

Срок сдачи 6-НДФЛ за 2-й квартал 2019 года (за полугодие):

За период апрель-июнь 2019 года 6-НДФЛ нужно сдать не позже, чем 30 числа месяца, который следует за вторым кварталом - до 31 июля 2019 года. Так как на этот день не выпадают ни выходные, ни праздники, то переносов дня сдачи отчетности нет.

Срок сдачи 6-НДФЛ за 3-й квартал 2019 года (за 9 месяцев):

При сдаче отчетности 6-НДФЛ за 3 квартал 2019 года никаких переносов не будет. Крайний срок подачи расчета - 31 октября 2019 года.

6-НДФЛ за 2019 год (годовая отчетность)

Годовая отчетность за 2019 год должна быть сдана не позднее 1 апреля 2020 года (понедельник). Переноса даты не будет, так как на этот день не выпадает ни выходной, ни праздник.

Формы и способы сдачи формы 6-НДФЛ в 2019 году

Отчетность 6-НДФЛ в 2019 году можно будет сдать в одной из двух форм:

- в электронной форме - если ИП (организация) выплачивали доходы более чем двадцати четырем физическим лицам в течение отчетного (или налогового) периода;

- на бумаге - если ИП (организация) выплачивали доходы менее чем двадцати четырем физическим лицам в течение отчетного (или налогового) периода.

6-НДФЛ в электронной форме сдается в ИФНС посредством ТКС (телекоммуникационным каналам связи).

6-НДФЛ на бумаге можно сдать в налоговую инспекцию:

- При личном посещении.

- Через представителя.

- Отправить по Почте России (составив опись вложения).

Ответственность за нарушение сроков сдачи отчета (не сдачи)

В случае нарушения сроков сдачи 6-НДФЛ (или отказа его сдавать) в 2019 году на организацию или ИП могут быть наложены штрафные санкции вплоть до блокирования счета.

Санкции при несвоевременной сдаче 6-НДФЛ

При задержке с подачей расчета 6-НДФЛ всего на один день организации и индивидуальные предприниматели могут быть оштрафованы. На основании пункта 1.2 статьи 126 НК , сумма штрафа составляет 1 000 рублей (за каждый полный/неполный месяц просрочки).

Следует отметить, что период просрочки начинается с крайней даты подачи отчета и длится до даты его предоставления.

Обратите внимание, что если срок задержки 6-НДФЛ составил более десяти дней, то налоговому агенту, кроме наложения штрафа, также грозит блокировка его банковского счета. Об этом говорится в статье 76 Налогового кодекса РФ (пункт 3.2) .

Кроме того, за нарушение сроков предоставления расчета 6-НДФЛ частью 1 статьи 15.6 КоАП РФ предусмотрено наказание для должностных лиц организации в виде штрафов 300-500 рублей.

При этом стоит учитывать, что некоторые лица к такой административной ответственности не привлекаются. В частности, адвокаты, нотариусы и ИП.

Санкции при отражении в форме 6-НДФЛ недостоверных данных

Напомним, что инспекторы могут оштрафовать на сумму 500 рублей за предоставление формы 6-НДФЛ с недостоверными сведениями, например:

- некорректное указание доходов;

- неправильные суммы вычетов;

- неточные коды или показатели (и прочее).

Но если ошибка была обнаружена и организация или ИП сдали корректирующий отчет, то на основании статьи 126.1 НК, штраф не будет наложен.

Добавим, что в некоторых ситуациях (пункт 1 статьи 112 НК РФ ) размер штрафа может быть менее 500 рублей, по причине смягчающих обстоятельств, а именно (в соответствии с Письмом ФНС РФ № ГД-4-11/14515 от 09.08.2016 года ):

- если права физлиц не были нарушены;

- налог не был занижен;

- не наступили неблагоприятные последствия для государственного бюджета.

Внимательное заполнение формы 6-НДФЛ и своевременная подача отчета позволит избежать неприятных последствий в виде штрафных санкций.

Последние корректировки бланка 6-НДФЛ

Как было сказано выше, приказом ФНС России от 17.01.2018 № ММВ-7-11/18, в форму 6-НДФЛ были внесены изменения. В основном изменения касаются правоприемников агентских обязанностей по НДФЛ. Если до окончания реорганизации юрлицо не отчиталось по 6-НДФЛ, то ответственность переходит на правопреемника. При заполнении формы правоприемник должен заполнить следующие данные:

- в верхней части титульного листа - указать свои ИНН и КПП;

- в поле «По месту нахождения (учета) (код)» следует указать «215», а крупнейшим налогоплательщикам - «216»;

- в строке «Налоговый агент» - указать название реорганизованного лица или его обособленного подразделения.

- «Форма реорганизации (ликвидация) (код)». В этой строке необходимо проставить одно из значений: 1 - преобразование, 2 - слияние, 3 - разделение, 5 - присоединение, 6 - разделение с одновременным присоединением, 0 - ликвидация;

- реквизит «ИНН/КПП реорганизованной организации».

Помимо вышеперечисленных изменений в новой форме есть изменения, не связанные с реорганизацией предприятия:

- крупнейшим плательщикам нужно ставить КПП по свидетельству о постановке на учет в налоговой по месту нахождения юрлица, а не по месту учета в качестве крупнейшего;

- компании, не являющиеся крупнейшими плательщиками, в реквизите «По месту нахождения (учета) (код)» вместо «212» должны указать «214».

Если отчет 6-НДФЛ сдает представитель организации или ИП, то на титульном листе кроме названия нужно привести реквизиты документа, подтверждающего полномочия представителя.

Тоже может быть полезно:

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта сайт посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос - обращайтесь . Это быстро и бесплатно! Также вы можете проконсультироваться по телефонам: МСК - 74999385226. СПБ - 78124673429. Регионы - 78003502369 доб. 257

В ИФНС обязаны подавать налоговые агенты (организации и ИП), если они делали выплаты работникам и прочим физлицам. Статья расскажет о том, куда представлять расчет, когда сдается 6-НДФЛ за 2017 год и за отчетные периоды 2018 года, а также, о санкциях за его несвоевременное представление.

Форма 6-НДФЛ в 2018 году

Приказ ФНС РФ от 14.10.2015 № ММВ-7-11/450 утвердил бланк расчета и правила его заполнения. Сейчас на рассмотрении находится проект приказа об изменениях, касающихся правопреемников реорганизованного налогового агента. Изменится титульный лист и штрих-коды бланка, обновится «Порядок заполнения», плюс будут добавлены коды мест представления расчета и форм реорганизации (приложения № 2 и № 4). Согласно проекта, применять новую форму следует, уже отчитываясь за 2017 год, хотя данный приказ еще не утвержден. Ознакомиться с текстом проекта поправок можно на сайте ]]> портала проектов нормативных актов РФ ]]> .

6-НДФЛ: сроки сдачи отчетности 2018

В 2018 г. отчетные периоды для 6-НДФЛ остаются прежними (п. 2 ст. 230 НК РФ):

- 1 квартал,

- полугодие,

- 9 месяцев,

Последняя дата месяца, следующего после соответствующего квартала – крайний срок предоставления 6-НДФЛ в ИФНС.

Особый срок установлен для подачи годовых расчетов налоговыми агентами – 1 апреля следующего года.

Аналогично правилам переноса, действующим для любых иных отчетов, для 6-НДФЛ сроки сдачи отчетности, совпадающие с выходным или праздничным нерабочим днем, переносятся на ближайший будний день, следующий за ним (п. 7 ст. 6.1 НК РФ).

Налоговым агентам предстоит в 2018 году подготовиться к сдаче 6-НДФЛ, ориентируясь на следующие даты:

- за 2017 год – 2 апреля 2018 г., поскольку 1 апреля совпадает с воскресеньем, т.е. выходным днем, для 6-НДФЛ за 2017 год сроки сдачи продлятся до понедельника,

- за 1 квартал 2018 г. – 3 мая 2018 г., из-за переноса выходного на понедельник 30.04.2018 г. и «длинных» майских праздников,

- за полугодие 2018 г. – 31 июля 2018 г.,

- за 9 месяцев 2018 г. – 31 октября 2018 г.,

- за 2018 год – 1 апреля 2019 г.

Помните, налоговый агент должен своевременно перечислить удержанный НДФЛ в сроки, зависящие от вида выплаты физлицу. Срок перечисления НДФЛ в 6-НДФЛ показывается с учетом особенностей ст. ст. 223 и 226 НК РФ. Например, при удержании с зарплаты, налог должен отправляться в бюджет максимум на следующий день после перечисления дохода сотруднику, а по отпускным и больничным уплата НДФЛ приурочена к последнему дню месяца, в котором их выплатили работнику.

6-НДФЛ: куда сдавать?

Предприниматели и фирмы, будучи налоговыми агентами, подают 6-НДФЛ в инспекцию по месту своего жительства (код 120 для ИП), или учета (код 212 для организации). «Бумажный» вариант расчета допустим для агентов, выплативших доходы максимум 25 физлицам, а остальные отчитываются только электронно.

А куда сдавать 6-НДФЛ по обособленному подразделению организациям, имеющим такие структуры? Ими расчет подается в ИФНС по месту учета каждой «обособки» (код 220).

Такой 6-НДФЛ будет отражать сведения о налоге с доходов сотрудников подразделения, а также с доходов физлиц, с которыми это подразделение заключало гражданско-правовые договоры . Даже если в одной налоговой зарегистрировано сразу несколько подразделений организации, подавать 6-НДФЛ придется отдельно по каждому (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984). В таком расчете указывается КПП обособленного подразделения (письмо УФНС по г.Москве от 29.12.2017 № 13-11/232704).

Если срок подачи 6-НДФЛ нарушен

За не вовремя поданный расчет, или не представленный вовсе, налоговый агент будет оштрафован. В течение 10 дней после «запоздавшей» сдачи расчета ему начислят за каждый месяц «просрочки», даже неполный, по 1000 руб. (п. 1.2 ст. 126 НК РФ).

ИФНС вправе также заблокировать счета налогового агента, не получив от него расчет спустя 10 дней после установленных для 6-НДФЛ сроков сдачи (п. 3.2. ст. 76 НК РФ, письмо ФНС РФ от 09.08.2016 № ГД-4-11/14515).

Кроме того, административный штраф могут наложить на руководство организации. Размер такого штрафа 300 – 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Совсем не подавать 6-НДФЛ можно лишь в случае отсутствия начислений и выплат по облагаемым доходам физлиц в отчетном периоде, хотя «нулевой» расчет от таких агентов налоговики тоже примут. Причем, нарушать сроки нельзя и при подаче «нулевки» (письмо ФНС РФ от 01.08.2016 № БС-4-11/13984).