Корпоративная карта плюсы и минусы. Корпоративная карта: кому и зачем она нужна

Корпоративная карта - бухгалтерский учет по ней связан с некоторыми нюансами, вызывающими вопросы у бухгалтеров, впервые сталкивающихся с этим финансовым инструментом. В этой статье дадим ответы на частые вопросы, возникающие, когда начинают использовать корпоративные карты.

Какую карту лучше завести — дебетовую или кредитную?

Для корпоративных целей возможен выпуск различных вариантов банковских карт:

- только дебетовой (карта будет пополняться средствами прежде, чем их можно будет расходовать);

- кредитной (средства на карте предоставляются банком в пределах лимита);

- дебетовой с овердрафтом (существует возможность расхода средств сверх дебетового остатка — как правило, тоже лимитированная).

Какую карту выбрать — зависит от целей, для которых она выдается, а также от определенной степени доверия сотруднику, который будет ею пользоваться. К примеру, если карту оформляет на себя руководитель для использования в командировках, в т. ч. зарубежных, целесообразно предусмотреть возможность расходования средств по кредиту или овердрафту («лишние» деньги могут оказаться кстати). Если же карта выдается хозяйственнику для регулярных мелких закупок в пределах бюджета, оптимальным вариантом может стать дебетовая карта с ежемесячным фиксированным пополнением.

ОБРАТИТЕ ВНИМАНИЕ! Если по кредитной карте установлен период беспроцентного пользования кредитными средствами, экономическую выгоду от такого пользования для целей налогообложения вычислять не нужно (см. письмо Минфина от 18.04.2012 № 03-03-10/38).

Как в бухучете оформить выдачу карты сотруднику?

Сама карта является собственностью банка, ее выдавшего. Поэтому на счетах бухучета предприятия, для которого она выпущена, факт выдачи карты сотруднику не отражается. Предприятие может вести учет таких карт в специальном журнале либо формировать перечень доверенностей, выданных сотрудникам на получение карты в банке. В случае необходимости подтвердить получение сотрудниками карт документ (например, реестр на выпуск карт) может быть запрошен у банка.

Как следует регламентировать операции с картой?

Если корпоративные карты применяются в организации, целесообразно утвердить локальным нормативным актом порядок использования карт и представления отчетов по израсходованным средствам.

Подобный регламент в том числе поможет в случаях:

- Урегулирования возможных претензий налоговых органов по порядку отражения израсходованных средств по корпоративным картам в бухгалтерском учете. Например, если во внутренних регламентах не установлен четкий порядок отчета сотрудника по средствам, снятым с карты через банкомат, налоговики могут посчитать, что в таком случае следовало все снятые с карты суммы проводить через кассу организации (оприходовать по ПКО и сразу же оформлять РКО на выдачу под отчет). Разумеется, подобная претензия имеет под собой достаточно слабые основания, ведь фактически деньги в кассу предприятия не попадали. Но во избежание таких нюансов лучше все варианты расходования средств с карты и отчетов по ним прописать во внутреннем регламенте.

- Предъявления претензий сотруднику в случае нецелевого использования карточных средств или выявления недостач и злоупотреблений. При правильном оформлении внутреннего регламента возможно будет не только удержать из зарплаты виновного сотрудника убытки от нецелевого использования средств, но и применить к сотруднику дисциплинарное взыскание по ст. 192 и ч. 1 ст. 81 ТК РФ (за нарушение положений о дисциплине в организации).

Нужно ли представлять сведения о корпоративных картах в налоговую?

Законом «О внесении изменений…» от 02.04.2014 № 52-ФЗ с мая 2014 года отменена обязанность налогоплательщиков представлять в налоговые органы сведения об открытии (закрытии) счетов в банках.

Как уже отмечалось выше, сама выдача банковских карт тоже относится к операциям выдающего банка, а не предприятия.

Таким образом, сообщать налоговой о том, что вы выпустили корпоративную карту, не требуется.

Как сотрудник отчитывается за израсходованные с карты средства?

Деньги на карте принадлежат компании и находятся в ее распоряжении. Следовательно, обязанность отчитываться у сотрудника возникает только тогда, когда он расплатился картой или снял наличные в банкомате.

По общему правилу использованные сотрудником средства с корпоративной карты рассматриваются как подотчетные суммы. Соответственно, порядок отчета за них аналогичный. Сотруднику следует:

- Составить авансовый отчет об израсходованных суммах. Можно сделать это по стандартной форме АО-1, но можно и по форме, утвержденной внутри организации (например, внутренний регламент по использованию корпоративных карт может содержать и специальную форму отчета).

- Приложить к отчету подтверждающие документы: чеки ККМ, накладные, акты и т. п.

- Представить отчет в бухгалтерию предприятия в порядке и в сроки, предусмотренные положением об использовании корпоративных карт.

ОБРАТИТЕ ВНИМАНИЕ! Банки периодически (обычно ежемесячно) составляют и направляют клиентам отчеты-выписки по своим карточным продуктам. Таким образом, отчеты сотрудников, использующих карты, достаточно легко проверить в части безналичных расчетов и снятия средств через банкоматы.

Можно ли удержать ущерб с сотрудника за расходование средств не по назначению?

Да, можно. При соблюдении ряда условий:

- размер ущерба может быть оценен;

- вина работника в ущербе доказана (например, подтверждено приобретение товаров для личных нужд выпиской банка по именной карте и копиями расчетных документов продавца);

- оформлено распоряжение (приказ) руководителя предприятия об удержании сумм ущерба из зарплаты сотрудника в срок не позднее 1 месяца с момента установления факта ущерба и вины (ст. 137 ТК РФ);

- размер производимого удержания соответствует нормам, установленным в ст. 138 ТК РФ;

- работник не оспаривает удержание (ст. 137 ТК РФ).

Подробнее с условиями удержаний из зарплаты .

Какие типовые проводки по операциям с корпоративными картами?

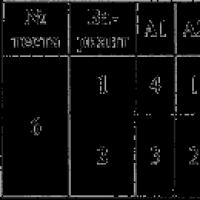

В бухучете операции по картам отражаются с применением счетов 55 «Специальные счета в банках» и 71 «Расчеты с подотчетными лицами». Типовые операции представлены в таблице:

|

Примечание |

|||

|

Пополнение корпоративной карты |

Счет 55 ведется в аналитике по каждому карточному счету |

||

|

Использование кредитных средств банка |

Для кредитной карты и овердрафта |

||

|

Списана оплата услуг или комиссия банка по карте |

|||

|

Проводка выполняется в том случае, если у бухгалтерии есть средства оперативного контроля за движениями по карте, например интернет-банк |

||

|

25, 26, 44, 60, 76 |

Отражен отчет сотрудника по израсходованным суммам |

Проводка делается на дату принятия отчета |

|

|

Отражен факт использования сотрудником карты для оплаты расходов |

|

||

|

Отражено использование картсредств по отчету банка и отчету работника |

На дату получения отчета банка |

||

|

Начислены проценты за пользование кредитными средствами |

Для кредитных карт и овердрафта |

||

|

Погашен кредит по кредитной карте |

Обычно в сумме предъявляемого банком обязательного платежа по карте |

О видах мошенничества, связанных с банковскими картами, читайте в статье « Мошенничество с использованием платежных банковских карт » .

Итоги

Бухгалтерский учет корпоративных карт ведется по общим правилам. При этом для целей учета открываемые в банках карточные счета классифицируются как специальные счета в банках, а израсходованные сотрудниками средства с карт — как подотчетные суммы. Порядок применения карт рекомендуется утвердить отдельным внутренним документом, в котором зафиксировать все аспекты их использования, обратив особое внимание на процедуру отчета по расходованию средств.

Привязанная к счету юрлица. Предназначена для оплаты расходов, связанных с хозяйственной или основной деятельностью компании, в том числе накладных, представительских, транспортных и командировочных расходов, а также получения наличных денежных средств. Карта не может быть использована для расчетов по оплате труда и выплат социального характера. По своей сути корпоративная карта представляет собой аналог денежных средств, выданных под отчет. Может быть как дебетовой, так и кредитной.

Для оформления карточки юрлицу необходимо заключить с банком договор о выпуске и обслуживании корпоративных карт, где отображаются сведения о сотрудниках, которые будут пользоваться этими картами. К договору следует приложить заявления сотрудников на выпуск карт и доверенности на них от компании. А также для открытия карточного расчетного счета необходимо предоставить в соответствующие документы. В течение семи рабочих дней со дня открытия или закрытия счета в банке по обслуживанию корпоративных карт необходимо уведомить об этом налоговую инспекцию (ст. 23, 6.1 НК РФ). За нарушение этого срока предусмотрен штраф в размере 5 тыс. рублей по ст. 118 НК РФ.

Возможное количество открываемых карт к счету определяется каждым банком по своему усмотрению. Например, в Банке24.ру можно привязать к одному счету неограниченное число корпоративных карт.

Плюсы использования корпоративных карт для организации:

Сокращение операционных расходов и времени, связанных с выдачей подотчетных сумм. Компании не надо получать в банке наличные денежные средства на хозяйственные расходы, а также осуществлять их доставку и хранение;

Не надо покупать инвалюту для заграничных командировок или открывать валютный счет, а также не требуется оформления деклараций при пересечении границ. Денежные средства будут списываться с карточного счета компании с автоматической конвертацией в валюту той страны, в которой находится держатель карты;

Управление и контроль за расходами компании. Возможность установления лимитов по картам и подключение СМС-информирования позволяют в режиме реального времени контролировать расход денежных средств уполномоченным сотрудником. Например, организация может в любое время пополнить карту или увеличить лимит по операциям командированного сотрудника. Также банк предоставляет компании детальную выписку по операциям с использованием карт. За счет этого бухгалтерия компании может контролировать целевое расходование средств сотрудниками;

Возможность совершать платежи на сумму свыше 100 тыс. рублей. В соответствии с указанием ЦБ РФ от 20 июля 2007 года № 1843-У , расчеты наличными деньгами в РФ между организациями, в том числе индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного договора могут производиться в размере, не превышающем 100 тыс. рублей. Расчеты с помощью корпоративной карты относятся к безналичным платежам – таким образом, данное ограничение на операции с корпоративными картами не распространяется;

С помощью карты можно совершать покупки в сети Интернет;

Круглосуточный доступ к денежным средствам на счете организации. Возможность в любое время получать наличные в банкоматах;

Возможность прикрепить все корпоративные карты к одному карточному счету с единым расходным лимитом для всех сотрудников организации или все корпоративные карты разделить на группы со своим расходным лимитом;

Снижение риска потери или кражи наличных денежных средств. При утрате карты клиент может ее заблокировать, сохранив средства;

Хорошая альтернатива чековой книжке.

Также, в зависимости от типа карты и программы банка, корпоративные карты имеют определенные виды скидок и льгот.

Годовое обслуживание одной корпоративной карты в российских банках в среднем стоит от 1 тыс. рублей. Например, в банке «Авангард» годовое обслуживание карты MasterCard Business стоит 900 рублей, а MasterCard Gold – 2 тыс. В Санкт-Петербургском Индустриальном Акционерном Банке (СИАБ) годовое обслуживание карты будет стоить 1 тыс. рублей.

Банки могут устанавливать по карте неснижаемый остаток по счету. Так, в банке «Авангард» он равен 10 тыс. рублей, в Промсвязьбанке – 3 тыс.

Смотреть что такое "Корпоративная карта" в других словарях:

КОРПОРАТИВНАЯ КАРТА - (англ. corporate card) – платежная карта, позволяющая ее держателю проводить операции по счету юридического лица. Банк выпускает К.к. в пользу сотрудников юридич. лица, к рые используют их для оплаты командировочных и представительских расходов,… …

КОРПОРАТИВНАЯ КАРТА - банковская карта, которая позволяет ее держателю проводить операции по счету юридического лица … Словарь понятий и терминов, сформулированных в нормативных документах российского законодательства

Универсальная электронная карта - (УЭК) пластиковая карта, сочетающая в себе документ, удостоверяющий личность, полис обязательного медицинского страхования, страховое свидетельство обязательного пенсионного страхования, платежную банковскую карту. Информационное… … Википедия

КРЕДИТНАЯ КАРТА - (англ. credit card) именной платежно расчетный документ в виде персонифицированной пластиковой пластинки, выдаваемый банком эмитентом своим вкладчикам для безналичной оплаты, приобретения ими в кредит товаров и услуг в розничной торговой сети,… … Экономический словарь

ПЛАТЕЖНЫЕ КАРТЫ - инструмент безналичных расчетов, применяемый для идентификации владельцев карт в момент совершения операции и для оформления расчетных документов, определяемых законодательством и правилами работы карточных платежных систем. П.к. – одно из… … Финансово-кредитный энциклопедический словарь

- – корпоративная карта платежной системы Visa. В России не выпускается, чаще всего используется в США. Предлагается банками с 1994 года. Карточка предназначена для сокращения затрат и бумажной работы в организациях, а именно для небольших закупок… … Банковская энциклопедия

Корпоративная карта может оформляться для осуществления мелких покупок для текущих нужд предприятия или для пользования ею в служебных поездках. Карты выпускаются в трех вариантах:

- Дебетовые – этот платежный инструмент позволяет пользоваться деньгами, которые были предварительно зачислены на привязанный к пластику счет. Если имеющегося остатка пользователю недостаточно, у него не будет возможности взять дополнительные средства у банка взаймы.

- Кредитные – обслуживающим банковским учреждением устанавливается лимит по карте, в пределах которого пользователи могут производить оплату покупок.

- Дебетовые карты с возможностью получения овердрафта. Рассчитываясь такой карточкой, корпоративные клиенты могут использовать не только имеющиеся на счете ресурсы, но и выделенный банком кредитный лимит. Займы будут погашаться автоматически при первом поступлении средств на карту.

Особенности расчетов по корпоративной карте

Выпущенная финансовой организацией корпоративная карта остается у нее в собственности, а деньги на ней принадлежат компании, для которой выпущен пластик. Клиент получает полномочия только по использованию пластика карты в расчетах, осуществлению операций по зачислению и расходованию средств по картсчету. Выданный банком пластик карты не приходуется предприятием в учете.

ВАЖНО! В налоговую инспекцию сообщать об открытии корпоративной карты (дебетовой или кредитовой) предприятие не обязано. Эта функция возложена на банковские учреждения, которые оказывают услугу по выпуску и обслуживанию таких платежных продуктов.

Работники должны представлять работодателю письменные отчеты о движении по корпоративной карте в каждом случае обналички средств с нее или проведения расходных операций с ее помощью. Денежные ресурсы, переводимые на такой тип карт, отражаются в учете компании в составе подотчетных сумм. Ответственные работники, которым предоставлено право распоряжения корпоративной картой, обязаны:

- с установленной на предприятии периодичностью составления отчетов по движению средств по корпоративным картам представлять итоговый отчет (организация может разработать собственный шаблон отчета или предлагать сотрудникам заполнить );

- сохранять все подтверждающие проведение каждой операции документы и прикладывать их к отчету (чеки, акты, накладные).

Бухгалтерия после получения отчетов от ответственных должностных лиц о расходовании средств с корпоративных карт сверяет данные с банковскими выписками. При выявлении недостач, связанных с необоснованным или нецелевым расходом средств с корпоративной карты, сумму ущерба предприятие может удержать с сотрудника при выполнении ряда условий:

- величина причиненного действиями ответственного лица ущерба может быть достоверно определена;

- виновность конкретного работника доказана документально;

- руководителем компании по итогам внутреннего расследования издан приказ об удержании суммы недостачи;

- с момента фиксации факта возникновения недостачи или ущерба до дня издания приказа об удержании из зарплаты виновного определенной суммы прошло не более месяца;

- предполагаемые удержания не оспариваются виновным лицом.

ВАЖНО! При помощи корпоративных карт нельзя выдавать сотрудникам заработную плату и социальные пособия.

Количество корпоративных карточек для одного предприятия не ограничивается. Организация может заказать в банке несколько именных карт или неименных, привязать их к одному или разным счетам. Для каждого пластика существует возможность ограничения суммы расходов путем установки индивидуальной величины лимита.

При помощи корпоративной карты можно осуществлять такие расходные операции:

- оплата затрат работников, находящихся в командировке;

- реализация переводов в пользу коммунальных служб;

- проведение расчетов с контрагентами;

- закупка малоценных активов;

- оплата счетов за услуги, непосредственно связанные с хозяйственной деятельностью компании.

Порядок расчетов и лимит расходов

Чтобы работа с картами внутри компании была отлаженной, рекомендуется отслеживать порядок использования ресурсов корпоративных карточек сотрудниками. Для этой цели можно утвердить локальный акт, регламентирующий схему расчетов по карте и периодичность составления отчетов по израсходованным деньгам.

Внутренний регламент пользования корпоративной картой выполняет ряд задач:

- минимизирует риски возникновения споров с налоговыми инстанциями в вопросах снятия наличности с карт;

- утверждает перечень ситуаций, в которых работодатель имеет право предъявить претензии ответственному сотруднику за нецелевой расход денег, выявленные недостачи или злоупотребления;

- делает максимально прозрачным и понятным процесс удержания недостач по карте с виновных лиц.

В утвержденных на предприятии правилах использования корпоративных карт необходимо зафиксировать лимиты по разным типам расходных действий, утвердить список допущенных к деньгам на пластике работников и установить временные рамки таких допусков. В локальном акте должен быть приведен шаблон отчета о расходовании средств с карты, сроки его сдачи в бухгалтерию. Сотрудники, которые наделены правом осуществления расчетов при помощи корпоративных карточек, обязательно оформляют расписку о сохранении ПИН-кода к пластику в тайне от третьих лиц.

ОБРАТИТЕ ВНИМАНИЕ! Во внутреннем положении о порядке использования корпоративных платежных карт необходимо предусмотреть раздел для описания мер ответственности за нарушения финансового характера для персонала, допущенного к пользованию корпоративными пластиковыми карточками.

Если компания открыла кредитную карту или дебетовую с овердрафтом, то установленный по ней лимит денег может быть увеличен за счет ресурсов обслуживающего банка. В этом случае у предприятия появятся кредитные обязательства перед финансовым учреждением.

ЗАПОМНИТЕ! Кредит относится к группе полученных только после того, как наличные или безналичные кредитные деньги прошли процедуру списания. Именно в этот момент и должны быть отражены в бухгалтерском учете краткосрочные кредитные обязательства в сумме использованного кредитного лимита.

На подотчетных лиц при условии использования корпоративных карт не распространяются нормы лимитов, установленные Центробанком в Указании от 07.10.2013 г. №3073-У.

Учет, проводки

Факт выдачи сотруднику платежной корпоративной карточки не должен отражаться в бухгалтерских записях компании. Проводки составляются при наличии осуществленных операций с использованием такого типа карт. Все расчеты с применением этих платежных инструментов показываются на 55 счете. Данные из отчетов лиц, допущенных к расходованию средств с карт, заносятся на 71 счет. Аналитика ведется с разбивкой на карточные счета и отдельно по каждому подотчетному лицу.

Все операции в учете могут отражаться через такие корреспонденции:

- Д55 – К51 – средства на карточном счете были пополнены с расчетного счета компании.

- Д55 – К66 – возникли кредитные обязательства перед банком вследствие перерасхода имеющихся ресурсов на кредитной корпоративной карте.

- Д91 – К55 – произошло списание средств с корпоративной карточки в счет оплаты комиссионного вознаграждения банку.

- Д71 – К55 – работником произведена расходная операция с применением корпоративной карты.

- Д25 (или 26, 60, 10, 44, 76) – Д71 указанные в отчете подотчетного лица суммы приняты к учету.

- Если был задействован кредитный лимит, начисленные по нему проценты показываются проводкой Д91 – К66 .

- Д66 – К55 – кредит по корпоративной карте погашен.

Если средства на картсчете пополняются иностранной валютой, то их остатки на отчетные даты должны быть переоценены. Возникающие при этой процедуре курсовые разницы показываются на 91 счете.

При отсутствии у бухгалтерии компании оперативного доступа к банковским выпискам по карточным счетам записи в учете делаются с участием 57 счета:

- Д71 – К57 – произведен расход с карточки подотчетным лицом;

- Д57 – К55 – отражены данные из отчета подотчетного лица и банковской выписки о расходовании средств с корпоративной карты.

Последняя проводка создается датой получения подтверждающих движение по счету документов из обслуживающего финансового учреждения. Если сотрудник не смог документально обосновать осуществленные им с карты расходы, то затраты показываются по выписке банка проводкой Д73 – К55 . Эти суммы должны быть либо подтверждены работником, чтобы установить факт их экономической целесообразности, либо возвращены ответственным лицом.

Л.А. Елина, экономист-бухгалтер

7 правил для корпоративной карты

Как учитывать движение денег по банковской карте и их расходование работником

Тексты упоминаемых в статье Писем Минфина и ФНС можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюсКорпоративная банковская карта - хороший выход, если работникам надо самим что-то оплачивать. Деньги на счете принадлежат организации, но карта выпускается на конкретного работник ап. 1.5 Положения, утв. ЦБ 24.12.2004 № 266-П (далее - Положение № 266-П) . О правилах использования корпоративной карты и учета операций, с ней связанных, мы и расскажем.

ПРАВИЛО 1. О карточном счете надо информировать налоговую и внебюджетные фонды

Для корпоративной карты открывается отдельный банковский сче тп. 2 ст. 11 НК РФ . Об этом счете (как о его открытии, так и о его закрытии) надо сообщить и в ИФНС, и в ПФР, и в ФСС по месту нахождения организации.

Рекомендуемую ПФР форму сообщения об открытии счета можно найти: сайт ПФР → Работодателям → Уплата страховых взносов и представление отчетности → Отчетность и порядок ее представления → Рекомендуемые образцы документовСделать это нужно в течение 7 рабочих дней со дня открытия такого счет ап. 2 ст. 23 , п. 6 ст. 6.1 НК РФ ; п. 1 ч. 3 ст. 28 , ч. 6 ст. 4 Закона от 24.07.2009 № 212-ФЗ (далее - Закон № 212-ФЗ); Постановление Президиума ВАС от 21.09.2010 № 2942/10 . Для этого следует направить:

- в налоговую - сообщение по форме № С-09-1утв. Приказом ФНС от 09.06.2011 № ММВ-7-6/362@ . Заполняя эту форму, информируйте именно об открытии счета в банке, а не о возникновении прав на использование корпоративного электронного средства платежа (КЭСП). Ведь КЭСП и корпоративная банковская карта - не одно и то же.

Сообщает

| 1 - об открытии счета 2 - о закрытии счета 3 - о возникновении права использовать КЭСП 4 - о прекращении права использовать КЭСП |

При сообщении в инспекцию об открытии банковского счета для использования корпоративной банковской карты в этих ячейках формы № С-09-1 надо поставить «1» | 1 - в банке 2 - в органе Федерального казначейства (ином органе, осуществляющем открытие и ведение лицевых счетов) |

- в ФСС - сообщение по рекомендованной им форм еПисьмо ФСС от 28.12.2009 № 02-10/05-13656 ;

- в ПФР - сообщение по рекомендованной форме, которую можно найти на сайте Фонда.

Кстати, к одному карточному счету может быть выпущено несколько карт - основная и дополнительны еп. 2.1 Положения № 266-П . Причем к одному и тому же счету могут быть выпущены карты на разных работников вашей организации. О выпуске каждой из дополнительных карт сообщать в инспекцию и фонды не нужно.

ПРАВИЛО 2. Выдача корпоративной карты на счетах бухучета не отражается

Сама карта принадлежит банку, поэтому в учете она никак не отражается. Если банковская карта именная и работник сам будет получать ее в банке, то вести журнал учета банковских корпоративных карт необязательно. Хотя иногда бухгалтеру приходится заполнять доверенность на получение конкретным работником в банке корпоративной карты (образец доверенности, как правило, предоставляет сам банк).

О том, кому из работников выданы карты, банк может сообщить вашей организации в реестре на выпуск международных корпоративных карт или в ином документе (это зависит от принятой в банке системы документооборота и условий, прописанных в вашем с ним договоре).

ПРАВИЛО 3. Через кассу не надо проводить деньги, полученные работником через банкомат

В последнее время бухгалтеры жалуются на то, что инспекторы при проверках делают им замечания: в кассовой книге не отражены операции по снятию работниками денег с банковской карты. Якобы эти деньги в день их снятия надо оформить как поступившие в кассу и тут же - как выданные под отчет. Если же через кассу такие деньги не прошли, то штрафуют организацию за неоприходование в кассу наличност ист. 15.1 КоАП РФ .

Мнение читателя

“ Когда мы только открыли банковскую корпоративную карту, то боялись, что будут сложности с расчетом кассового остатка. Ведь закрываемся мы в 18.00, а работник может снять наличные через банкомат даже глубокой ночью. Но оказалось, что эти деньги по кассе вообще не надо проводит ь” .

Зухра,

г. Уфа

Однако понятно, что деньги в кассу физически «не попадали». Так что бухгалтерия не может ни оприходовать их, ни выдать под отчет. Поэтому в кассовой книге такие операции отражаться не должны. И суды поддерживают именно такую позицию, отказывая налоговикам во взыскании штрафов с организаци йПостановления 7 ААС от 20.12.2012 № А03-6142/2012 ; 3 ААС от 30.01.2013 № А33-15574/2012 .

Из этого также следует, что деньги, снятые с карты наличными, не нужно учитывать при расчете кассового остатка на конец дня.

ПРАВИЛО 4. О «карточных» деньгах работник должен отчитаться

Работник, на имя которого выпущена карта, может расплачиваться с ее помощью за покупки или снимать наличные через банкома тп. 2.5 Положения № 266-П . Деньги, которые находятся на счете корпоративной банковской карты, - это деньги, которые работник еще не получил и которыми он еще никак не воспользовался. Отчитываться за них работнику будет нужно, только когда он либо снимет с карты наличные, либо что-нибудь оплатит картой.

Полученные через банкомат деньги по сути сродни деньгам, выданным работнику под отчет. Ведь, прежде всего, это деньги организации. Разумеется, работник не должен после каждой покупки сразу бежать в бухгалтерию и писать отчет. Достаточно делать это раз в несколько дней - порядок должен утвердить руководитель организации. Сумма, которую работник может потратить, ограничена остатком денег на корпоративной карте (если, конечно, на карте не установлен кредитный лимит и не предусмотрена возможность овердрафта). Обратившись в банк, организация может установить и дополнительные ограничения для каждой из карт.

ОБСУЖДАЕМ С РУКОВОДИТЕЛЕМ

Чтобы контролировать расходование денег компании, лучше издать приказ о правилах использования корпоративных банковских карт. В нем важно закрепить срок, в течение которого работник обязан отчитаться о деньгах, потраченных посредством карты или снятых с нее.

Отчет работник может составлять или по унифицированной форме № АО-1, или по форме, самостоятельно разработанной вашей организацией. К примеру, вместо строки «получен аванс из кассы» можно предусмотреть строки «получены деньги через банкомат по корпоративной карте» и «использованы деньги с корпоративной карты для безналичных расчетов».

Есть мнение, что, когда работник приобрел что-либо для компании, оплатив это картой в безналичном порядке, составлять полноценный авансовый отчет необязательно. Несомненно, работник все равно должен представить в бухгалтерию подтверждающие документы и сроки для этого также должны быть регламентированы руководством вашей организации (к примеру, в том же приказе). Только вот приложить такие документы (чеки ККТ, накладные, товарные чеки) работник может к служебной записке.

Но надо сказать, что большинству бухгалтеров привычнее, когда все отчеты составляются по форме № АО-1. К тому же название «авансовый отчет» поможет избежать споров с инспекторами при проверке правильности расчета налога на прибыль. Ведь «датой осуществления» представительских расходов, расходов на командировки, содержание служебного транспорта, иных подобных затрат считается дата утверждения авансового отчета о потраченных работником деньга хподп. 5 п. 7 ст. 272 НК РФ .

Раз в месяц банк, как правило, предоставляет организации отчет по каждой корпоративной карте. Получив его, можно проверить полноту авансовых отчетов работников. Проще всего тем организациям, у которых подключен интернет-банк.

ПРАВИЛО 5. Если работник не отчитался за «карточные» деньги, их можно удержать из его зарплаты

Если работник в установленный в вашей организации срок не представил документы, оправдывающие расход списанных с карты денег, то по распоряжению руководства бухгалтерия может удержать их из зарплаты работника. То же самое можно сделать, если сотрудник истратил деньги не по назначению, к примеру на какие-то свои личные цел истатьи 238 , 241 ТК РФ .

ПРЕДУПРЕЖДАЕМ РАБОТНИКА

Нельзя никому сообщать ПИН-код банковской карты. А если ее украли или она потеряна, надо как можно скорее позвонить в банк, выдавший карту, и заблокировать ее.

Однако учтите, что одного приказа руководства для такого удержания не достаточно. Нужно доказать размер ущерба и вину работника. Сумма причиненного организации ущерба может быть взыскана с работника по распоряжению руководителя, есл истатьи 238 , , 246, 247, 248 ТК РФ :

- такое распоряжение сделано не позднее 1 месяца со дня установления организацией размера причиненного работником ущерба;

- сумма ущерба не превышает средний месячный заработок работника.

Если хотя бы одно из этих условий у вас не соблюдается, удержание из зарплаты работника незаконно.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Заместитель руководителя Федеральной службы по труду и занятости

“ Ответственность за расходование средств по корпоративной банковской карте в пределах установленных расходных лимитов несет держатель такой карты (то есть работник, на чье имя она выпущена).

В случае отсутствия документов, подтверждающих целевое использование корпоративной банковской карты, использованная не по назначению сумма взыскивается с виновного работника в соответствии со статьями 238, 241 и 248 ТК РФ. То есть нужно:

- доказать, что причиненный организации ущерб явился следствием виновных действий работника;

- определить сумму этого ущерба;

- соблюсти порядок взыскания такого ущерба, предусмотренный Трудовым кодексом. В частности, это означает, что по распоряжению работодателя с него можно взыскать ущерб только в пределах среднемесячного заработк а” .

ПРЕДУПРЕЖДАЕМ РУКОВОДИТЕЛЯ

Не исключено, что работник использует деньги с корпоративной карты не по назначению. Чтобы обезопасить фирму, лучше ограничить возможность использования им денег на карте определенным лимитом. Если такой лимит будет меньше среднемесячного заработка работника, взыскать с него деньги, использованные не по назначению, будет проще.

Учтите, что не всегда получится за один раз взыскать с работника сумму причиненного им ущерба, даже если его размер не превышает среднемесячного заработка работника - держателя карты. Ведь в данном случае общий размер всех удержаний при каждой выплате зарплаты не может превышать 20%ст. 138 ТК РФ . Причем предельный размер удержаний нужно считать от суммы, которая осталась после удержания НДФЛПисьмо Минздравсоцразвития от 16.11.2011 № 22-2-4852 .

Правда, работник может и добровольно возместить причиненный им ущерб, даже если сумма такого ущерба больше его среднемесячного заработка.

Если же работник против того, чтобы из его зарплаты что-то удерживали, эти деньги для вашей организации еще не потеряны. Можно обратиться в суд.

ПРАВИЛО 6. Безналичные траты работника и снятие им наличных проводим через счет 71

Проводки, которыми должны отражаться операции с использованием корпоративной банковской карты, зависят от типа этой карты. Она бывает:

- <или> дебетовая - когда списания с карты по общему правилу возможны только в пределах имеющихся на ней денежных средств;

- <или> кредитная - когда можно расходовать и деньги организации, имеющиеся на карте, и деньги банка, предоставляемые в рамках утвержденного кредитного лимита.

Но и в том и в другом случае списание денег с карты, которое происходит по инициативе работника (ее держателя), привычнее проводить через счет 71 «Расчеты с подотчетными лицами». Согласны с этим и аудиторы.

ОБМЕН ОПЫТОМ

Генеральный директор аудиторской фирмы ООО «Вектор развития»

“ Расходование средств работником с корпоративной банковской карты нормативными документами (включая План счетов) специально не оговаривается, но по экономическому смыслу - это подотчетные средства. Поэтому на практике организации используют счет 71 «Расчеты с подотчетными лицами». Очень важно, чтобы именно тот, кто выполнял платежи по банковской карте или снимал с нее наличные, отчитался за эти деньги.

Пока работник не представит авансовый отчет, за ним будет числиться дебетовый остаток на счете 71. При этом не имеет значения, как расходовались средства с карты - путем оплаты в магазинах или путем снятия наличных.

Счет 73 «Расчеты с персоналом по прочим операциям» менее логично применять для отражения расходования денег с корпоративной банковской карты. Ведь его смысловая нагрузка несколько иная - на нем, как правило, отражаются разовые операции, отличные от регулярного расходования средств в рамках должностных обязанностей работников (займы работникам, компенсация материального ущерба, приобретение путевок и т. п.)” .

Приведем проводки по операциям по дебетовой карте (будем рассматривать на примере рублевых карт).

| Содержание операции | Дт | Кт |

| На дату пополнения карточного счета | ||

| Перечислены деньги с расчетного счета на карточный | 51 «Расчетные счета» | |

| На дату списания банком комиссии | ||

| Банковская комиссия, списанная со счета карты, учтена как прочий расход | 91-2 «Прочие расходы» | 55, субсчет «Карточный счет» |

| В налоговом учете банковская комиссия учитывается как внереализационный расхо дподп. 15 п. 1 ст. 265 НК РФ | ||

| На дату использования карты работником (если в организации есть оперативный доступ к данным о движении денег на счетах)* | ||

| С карты оплачены приобретенные работником товары, работы, услуги | 55, субсчет «Карточный счет» | |

| С карты работником сняты наличные | ||

| На дату составления работником отчета о потраченных суммах | ||

| Работник отчитался за наличные, снятые с карты и истраченные на нужды организации, или за безналичные расходы | 26 «Общехозяйственные расходы» (60 «Расчеты с поставщиками или подрядчиками», 10 «Материалы», 44 «Расходы на продажу» и т. д.) | 71 «Расчеты с подотчетными лицами» |

| 19 «НДС по приобретенным ценностям» | ||

* Некоторые организации делают так. Когда работники приносят в бухгалтерию отчеты с приложенными к ним подтверждающими документами, делается проводка по дебету счета 71 и кредиту счета 57 «Переводы в пути». Когда из банка приходят ежемесячные отчеты по картам, оформляется проводка по дебету счета 57 и кредиту счета 55.

Отражать в учете суммы, за которые работник не отчитался, надо так.

ОБМЕН ОПЫТОМ

Начальник отдела методологии и внутреннего аудита ООО «ПРОДО Менеджмент»

“ Средства, списанные с банковского счета организации в результате совершения операции с использованием корпоративной банковской карты, считаются выданными под отчет работнику. Если он не представит в срок, установленный руководством организации, авансовый отчет с подтверждающими документами, то надо сделать проводку по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счета 71.

Когда организация установит вину и сумму ущерба, причиненного работником, надо сделать проводку по дебету счета 73 и кредиту счета 94.

После того как деньги будут удержаны из зарплаты работника или внесены им наличными в кассу, это надо отразить по кредиту счета 73 и дебету счета 70 «Расчеты с персоналом по оплате труда» или счета 50 «Касса »” .

Операции по кредитной карте за счет собственных средств отражаются так же, как и операции по дебетовой карте. А операции по использованию кредитного лимита и возврат денег банку будут отражаться следующим образом.

Деньги банка увеличивают платежный лимит карты. Однако кредит считается полученным только после того, как компания воспользуется им. То есть после того, как с карты будут списаны (наличными или в безналичном порядке) деньги за счет кредитного лимита. Поэтому нет необходимости отражать в учете получение кредита (делать проводку по счету 66 «Расчеты по краткосрочным кредитам и займам») сразу после установления банком кредитного лимита.

| Содержание операции | Дт | Кт |

| На дату списания с карты средств за счет кредитного лимита по инициативе работника | ||

| С карты списаны деньги, использованные работником на покупку товаров, работ, услуг | 71 «Расчеты с подотчетными лицами» | 55 «Специальные счета в банках», субсчет «Карточный счет» |

| 55, субсчет «Карточный счет» | ||

| На дату списания банком комиссии за счет кредитного лимита | ||

| Со счета карты списана банковская комиссия за счет кредитного лимита | 91-2 «Прочие расходы» | 55, субсчет «Карточный счет» |

| 55, субсчет «Карточный счет» | 66 «Расчеты по краткосрочным кредитам и займам» | |

| На дату пополнения кредитной карты и погашения использованного кредита | ||

| С расчетного счета на карточный перечислены деньги для погашения долга по использованному кредитному лимиту | 55, субсчет «Карточный счет» | 51 «Расчетные счета» |

| 66 «Расчеты по краткосрочным кредитам и займам» | 55, субсчет «Карточный счет» | |

| На дату начисления банком процентов за пользование кредитом | ||

| Начислены проценты по кредиту банка | 91-2 «Прочие расходы» | 66 «Расчеты по краткосрочным кредитам и займам» |

| В налоговом учете проценты по долговым обязательствам любого вида признаются внереализационными расходам иподп. 2 п. 1 ст. 265 НК РФ . Однако учитываются они в пределах нор мст. 269 , п. 8 ст. 270 НК РФ . Если сумма процентов, которую можно учесть в налоговом учете, меньше их начисленной суммы и организация должна применять ПБУ 18/02, то надо отразить постоянное налоговое обязательство (дебет счета 99 – кредит счета 68) | ||

ПРАВИЛО 7. Если корпоративная карта - кредитная, с льготным беспроцентным периодом, то экономию на процентах считать не нужно

Как правило, за несколько дней пользования кредитными деньгами, потраченными с такой карты, банк не берет никаких процентов. Конкретные условия закрепляются в договоре с банком. В Налоговом кодексе нет каких-либо правил оценки материальной выгоды по беспроцентным займам. Поэтому, даже если такая выгода у организации и есть, с нее не надо платить налог на прибыль. Такой позиции придерживается Высший арбитражный судПостановление Президиума ВАС от 03.08.2004 № 3009/04 . Согласен с ней и Минфи нПисьмо Минфина от 18.04.2012 № 03-03-10/38 .

Часто бухгалтеры спрашивают, можно ли через корпоративную банковскую карту обналичивать деньги для выдачи зарплаты работникам. В принципе, никаких ограничений для этого сейчас нет. Главное - все правильно оформить:

- пусть работник снимет деньги с карты, напишет авансовый отчет и вернет в кассу неизрасходованную сумму;

- кассир должен выписать приходный ордер 0310001п. 3.1 Положения, утв. ЦБ 12.10.2011 № 373-П ;

- в бухучете на возвращенные в кассу деньги надо сделать проводку по дебету счета 50 «Касса» и кредиту счета 71 «Расчеты с подотчетными лицами».

Сбербанк России является крупнейшей национальной банковской структурой, которая предоставляет многочисленным клиентам только самые качественные и продукты, способствующие повышению уровня частной и профессиональной жизни. Уникальным предложением для юридических лиц и предпринимателей является Сбербанк бизнес корпоративная карта ― оптимальный альтернативный вариант привычной чековой книжки, сочетающий в себе функциональность и удобство использования.

Что представляет собой Корпоративная карта Сбербанка. Ее назначение, возможности и условия использования

В прежние времена большинство предприятий и организаций использовали специальные чековые книжки, благодаря которым ведение хозяйственной деятельности было более удобным. Теперь разрабатываются новые финансовые продукты, гораздо более выигрышные в плане удобства и безопасности. Одним из таких вариантов является корпоративная карта для ип и юридических лиц, получить которую можно в любом отделении Сбербанка. Оформляется карта данного вида на конкретного гражданина, который использует денежные средства компании, поступающие на баланс, с последующим отчетом за их использование.

Для чего она необходима?

Сбербанк бизнес карта является необходимой для выполнения целого ряда действий в интересах предприятия, которые включают в себя:

- оплату услуг и приобретения товаров для компании;

- осуществление безналичных расчетов;

- оплату командировочных, а также расходов на представительство;

- безналичную оплату любых хозяйственных нужд предприятия;

- снятие наличных средств с целью оплаты товаров и услуг, необходимых для деятельности компании.

Виды карт

Корпоративная карта может быть дебетовой или кредитной. Расчеты по дебетовой карте можно совершать в пределах средств находящихся на карте. Соответственно по кредитной корпоративной карте расчеты держателем могут совершаться в пределах установленного Сбербанком кредитного лимита.

Основные преимущества корпоративной карты для владельцев и сотрудников компании

Оформление корпоративной карты открывает перед владельцами любых видов бизнеса множество удобных возможностей. Благодаря данному банковскому продукту они могут:

- значительно экономить время на выполнение всех важных бухгалтерских операций;

- осуществлять контроль над финансовой дисциплиной сотрудников компании;

- вести бухгалтерскую отчетность с максимальным удобством;

- существенно экономить корпоративные денежные средства путем ведения контроля и грамотной организации.

Необходима такая карта и сотрудникам компании с целью улучшения и упрощения многих важных аспектов их профессиональной деятельности. Владение корпоративной картой обеспечивает следующие возможности:

- свободный доступ к финансам в любое время;

- отсутствие рисков транспортировки крупных денежных средств;

- снятие наличных средств в любой валюте мира во время зарубежных командировок;

- удобное бронирование, а также оплата проездных документов и гостиниц;

- отсутствие необходимости в привлечении собственных денежных средств;

- быстрая и простая блокировка банковской карты в случае ее потери или хищения;

- легкое ведение отчетности по всем расходам и командировкам перед бухгалтерией.

Условия использования

В Сбербанке России предусмотрено несколько важных условий для открытия корпоративной карты и ее дальнейшей эксплуатации. Во-первых, предприятие должно иметь открытый бизнес-счет. Во-вторых, необходимо составить полный реестр сотрудников, которые будут использовать данный банковский продукт. В-третьих, следует обязательно установить лимиты на использование денежных средств и пополнить счет.

Благодаря многочисленным преимуществам, корпоративная карта Сбербанка получает позитивные отзывы от клиентов. Наличие данного банковского продукта значительно упрощает проводить полный спектр финансовых операций компании.

Следует также учесть, что данный вид карты не предусмотрен для выдачи заработной платы и осуществления различных социальных выплат

Действующие тарифы на использование корпоративной карты

Перед тем, как активировать корпоративную карту Сбербанка, следует ознакомиться с действующими тарифами. Выпуск данного банковского продукта осуществляется на бесплатной основе, а дальнейшее ежегодное обслуживание ― в соответствии с выбранным тарифным планом и типом карты.

Стоимость ежегодного обслуживания наиболее престижных карт MasterCard Business и Visa Business, открытых в российских рублях, составляет 1200 рублей, а в иностранной ― 50 евро или долларов, соответственно. При открытии таких карт необходимо внести обязательный первоначальный взнос, размер которого превышает ежегодный платеж в два раза. Ежегодный платеж за «Корпоративный» вариант для каждого держателя карты составляет 250 рублей. А карта Visa Business «бюджетная» подразумевает как открытие, так и дальнейшее обслуживание на абсолютно бесплатной основе.

Правила оформления Корпоративной карты Сбербанка

Корпоративная карта от Сбербанка представляет собой очень удобный финансовый инструмент для бизнеса. С ее помощью можно полностью контролировать оборот наличных средств и с максимальной эффективностью управлять расходами. Денежные средства, внесенные через банкомат или терминал, моментально попадают на корпоративный карточный счет. Для удобного управления картой используется интернет-банкинг Сбербанк Бизнес-Онлайн , в котором можно легко подавать заявки на выпуск и перевыпуск, устанавливать оптимальные лимиты, а также, при необходимости, менять информацию о держателе.

В первую очередь, необходимо разобраться, как создать заявку на выпуск корпоративных карт в Сбербанке. Для этого можно воспользоваться интернет-банкингом, либо лично посетить банковский офис, в котором обслуживается счет компании для заполнения анкеты по утвержденному образцу. В заявке необходимо указать точное количество требуемых карт. Следующим важным шагом является установление удобных лимитов для корпоративных расходов. Спустя несколько дней готовую карту можно будет получить в офисе банка. Оплата комиссии за ее годовое обслуживание производится в момент получения.

Особенности использования Корпоративной карты

Перед началом использования Корпоративной карты от Сбербанка важно учесть, что все денежные средства, находящиеся на ней, принадлежат предприятию, а не определенному работнику, поэтому каждая проведенная финансовая операция требует строгой отчетности в бухгалтерии. Для того чтобы получить возможность совершения финансовых операций, необходимо пополнить счет на требуемую сумму в рамках лимита. Перевод на бизнес карту Сбербанка осуществляется в кратчайшие сроки, благодаря чему ее удобно использовать для оплаты командировочных сотрудникам, для приобретения корпоративных товаров, а также для перечислений денежных средств бизнес-партнерам. Ограничением для использования такой карты является начисление заработной платы и выплата социальных пособий.

Снятие наличных можно осуществлять в любом банкомате, как на территории России, так и за рубежом. Данная операция подтверждается соответствующим чеком, который обязательно необходимо предоставить в бухгалтерию предприятия для отчета.

Корпоративная карта Сбербанка является максимально удобным платежным инструментом, который заменяет собой традиционную чековую книжку и открывает новые возможности для бизнеса.

Кстати, все основные изменения по корпоративной карте возможно осуществлять в Сбербанк Бизнес Онлайне.

Рекомендуем также приобрести услугу комплексного страхования корпоративной карты. Сумму страховой защиты предприниматель может выбрать сам. Она варьируется от 20 000 р. до 1 000 000 р. Страховые услуги в рамках Программы ««Страхование корпоративной карты» оказывает ООО СК «Сбербанк страхование» (лицензия СИ № 4331 выдана Банком России 05.08.2015 бессрочно).

Минимальная плата за страховку – 700 руб. (при страховой сумме 20 000 руб.), максимальная – 8000 руб. (при страховой сумме 1 000 000 руб.) в год.